遺産相続手続き

相続開始後、どのように手続きを進めたら良いかなど、手続きについてお悩みは、司法書士にご相談ください。

ご相談、手続きのご案内、必要に応じて他の専門家と連携し、手続き完了までをサポート致します。

遺産相続手続きとは

遺産相続手続き主に亡くなった方の遺産を相続人の方々に引き継ぐことです。

一般的に主な遺産として、預貯金とご自宅の土地建物になるかと思います。

この預貯金、土地建物を相続人の方々に引き継ぐ、相続人の方々で分け合う場合、法律で決められた手続きで行わなければなりません。

相続手続きをせずに放っておくうちに、次の相続が発生しますと、手続きが困難になり、それに伴い費用もかかることになります。

お子様方が大変な思いをすることにもなりかねません。相続手続きは放っておかずに、ご自分の代で済ませることをお勧めします。

すでに祖父母の相続がそのままになってしまっている、相続人が遠方の兄弟、甥姪の場合、誰が相続人かよくわからない、など、ご自身でお手続きをすることが困難な場合もお気軽にご相談下さい。

相続開始後の諸手続きのスケジュール

- 1死亡届提出

- 7日以内

- 2相続放棄 / 限定承認

- 自己の為に相続があったことを知ってから3ヵ月

- 3準確定申告

- 相続開始から4ヵ月以内

- 4相続税申告

- 相続開始から10ヵ月

- 5預貯金・不動産 各種名義変更

- 遺産分割協議に基づき変更手続きを行います。(不動産・預貯金手続きに期限はありませんが、相続税申告前に済ませた方が良いです。)

※遺留分侵害額請求は遺留分権利者が相続の開始及び遺留分を侵害する贈与または遺贈があったことを知ってから1年以内。または相続開始後10年。

ご手続きの流れ

- 1ご相談

- お話をお聞きし、どのように進めたらよいか、スケジュール、内容、費用についてのご説明を致します。

遺産全体についてお聞きし、税理士への相談が必要かどうかなどのご説明致します。ご自宅への訪問、土日のご相談もお受けしております。

【ご相談にあたっての必要書類】- 身分証明書(運転免許証など)

【ご相談をに円滑、迅速に進める為にご準備いただいた方が良い書類】- 被相続人(亡くなった方)名義の土地建物の固定資産税の納税通知書

- 被相続人名義の通帳、有価証券、生命保険など遺産の内容がわかるもの

- 認印

- 亡くなった方の戸籍謄本をお持ちの場合、戸籍謄本

- 遺言書(自筆証書遺言の場合、家庭裁判所で検認の必要がある為、検認が済んでいない場合は、決して開封しないで下さい。法律違反になります。)

- 2受託

- ご依頼いただくことが決まりましたら、受託契約を結びます。

預貯金解約、不動産名義変更などどの範囲でご依頼いただくかを決めていただきます。

【必要書類】- 戸籍調査、遺産調査などに必要な委任状(当事務所作成)

- 相続人全員の印鑑証明書を(あまり早く取りすぎても預貯金解約など期間が決められているものがあります。)

- 戸籍収集など事前調査に必要な預かり金をいただきます。(1万円~3万円)

3当事務所による調査などの開始

- 相続人の確定

- 相続手続きを進めるには、まず、相続人を確定する必要があります。

- お亡くなりになった被相続人の出生から死亡までのすべての戸籍

- 相続人の戸籍謄本

- その他手続きによって、被相続人の住民票除票、相続人の住民票

相続人の確定をしないと預貯金解約、不動産名義変更などを行うことができません。

- 遺言の確認

- 遺言書がないか調査します。

- 公証役場にて公正証書遺言の検索

- 自宅に自筆の遺言書がないか確認(初回相談の際にお聞きします。心当たりがある方はお越しになる前にお調べいただくとよろしいかと思います。)

※令和2年7月から法務局での遺言書保管制度が開始します。

- 相続財産の確定

- 名義変更、解約の手続きをする相続財産に漏れがないか確認します。

- 預貯金、有価証券

- 土地、建物

- 生命保険(受取人の指定があるものは、相続財産とはならず、指定された人がそのまま取得します。)

必要なところだけご依頼いただき、ご自身でできるところはご自身でなさっても良いかと思います。

ご依頼いただきましたら預貯金口座に漏れがないか、土地建物に漏れがないか等、相続財産についての調査等を行います。

4調査などが完了した段階で、ご依頼者に報告

- 遺言執行

- 遺言書がある場合、遺言の執行。

- 遺産分割協議

- 遺言書がない場合、遺産をどのように分けるか、相続人全員で決めていただきます。

遺産分割協議は、相続人全員で決めなければならない為、戸籍調査による相続人の確定が必須です。- 相続人に行方不明の方がいた場合、家庭裁判所に不在者財産管理人の選任を申立てなければなりません。

- 相続人に認知症で意思確認できない方、障がいをお持ちの方がいらっしゃる場合、家庭裁判所に後見人等の申立てを行わなければなりません。

- 相続人に未成年の方がいる場合、家庭裁判所に特別代理人の選任を申立てなければなりません。申し立てについてのサポート致します。この手続きを行うことができるのは弁護士と司法書士です。

※司法書士は書類作成の代行、裁判所への提出を行います。代理人として行うことができるのは弁護士です。

※特定の相続人の代理、紛争性のある事案は、司法書士では扱うことができない為、弁護士にご依頼いただくことになります。

※業務受託後紛争性があることがわかった場合、辞任する場合がございます。

- 税理士への相談

- 相続税の申告が必要な方、二次相続、例えば、お父様が亡くなった場合、相続人が配偶者である妻と子供の場合、次の相続、お母様が亡くなったときの相続税についてのことも考えて対策する必要がある方の場合、遺産分割協議にあたり、税理士へ相談し、慎重に進める必要がございます。

ご要望がございましたら、税理士をご紹介致します。税理士とのやりとりなど、連携して手続きを進めますのでご安心下さい。

※相続税の相談、申告等に関する手続きは税理士が行います。司法書士は行うことができません。相続税の申告は、期限が定められている為、注意が必要です。

- 5遺産分割協議書作成

- ご相続人全員で遺産をどのように分配するか決められたら、その内容をもとに、遺産分割協議書を作成致します。

遺産分割協議書に不備があると、その後の手続きが進められなくなるます。

その後の手続きが円滑に進められるように、遺産分割協議書を作成致します。

作成した協議書には、相続人の方全員にご署名いただき、ご実印でご捺印をいただきます。(印鑑証明書添付)

各相続人の方への連絡、調整などを行います。

- 6手続き費用のお支払い

- 実費、報酬をお支払いいただきます。

手続きに預貯金解約が含まれる場合で、解約した預貯金の中から支払いを行いたい場合、分割でのお支払いのご相談に応じます。

7不動産、預貯金、株式などの名義変更実行

ご依頼内容によって、各種名義変更手続きを行います。

- 預貯金解約手続き

- 遺産分割協議書に基づいて、預貯金の解約手続きを行います。

銀行に出向く必要はありません。当事務所で銀行所定の書類へ代理で署名捺印致します。(銀行によって扱いが変わる場合もあります。)

- 不動産名義変更

- 不動産の名義変更手続きを行います。

- 株式、投資信託等有価証券、生命保険等

- ご依頼内容によって、各種名義変更手続きを行います。

- 8相続税の申告

- 相続税の申告が必要な方の場合、税理士に依頼。

主な相続財産

- 現金

- 預金・貯金

- 自宅土地建物

- その他土地建物

- 田畑・山林等

- 上場株式

- 非上場株式

- 公社債

- 自動車

- 貴重品・絵画

- 骨董品等

- その他動産

- 貸付金

- ゴルフ会員権

- 生命保険

- 死亡退職金

利用財産

- 現金

- 預金・貯金

- その他

- 借入金

- 未払債務・未払税金

- (葬式費用)

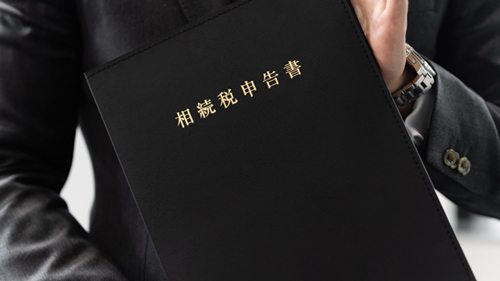

主な司法書士の業務

司法書士ができること

- 戸籍の収集による相続人の確定

- 相続財産調査

- 遺産分割協議書の作成

- 不動産の名義変更

- 金融機関預貯金の解約、名義変更

- 株式、投資信託などの名義変更

- 生命保険金の請求

- 相続放棄手続きサポート 等

司法書士ができないこと

- 自動車の名義変更(行政書士)

- 年金の受取り(社会保険労務士) 等

準確定申告、相続税申告等税金に関する業務は税理士が行います。

特定の相続人の代理、紛争性のある事案は、司法書士では扱うことができない為、弁護士にご依頼いただくことになります。

業務受託後紛争性があることがわかった場合、辞任する場合がございます。

他の専門家との連携

相続手続きを司法書士に依頼するメリット

手間が減る

手間がかからない

抑えられる

パートナー

手続き可能

手間がかからない

※法令上、財産管理業務を行うことができるとされているのはと弁護士と司法書士のみです。

※根拠規定 司法書士法第29条及び同施行規則第31条

司法書士報酬

| 金融機関預貯金名義 変更解約 |

1社あたりの基本料金 | 5万円~ |

|---|---|---|

| 2社目から | 4万円~ | |

| 不動産登記と併せて受託した場合 1社目から |

4万円~ | |

| 株式名義変更解約 | 1社あたり | 5万円~ |

| 不動産相続登記 | 物件数一筆増えるごとに1,000円加算 | 5万円~ |

| 相続関係説明図 | いくつか相続が重なる場合など 複雑な場合は加算 |

5,000円~ |

| 法定相続情報 | ||

| 預貯金手続きのみの 依頼の場合 |

2万円~ | |

| 法定相続情報のみの依頼 | 3万円~ | |

| 戸籍住民票等収集 | 1通 | 1,500円 |

| 遺産分離協議書 | いくつか相続が重なる場合など 複雑な場合は加算 |

1万5,000円~ |

| 遺産調査 | 財産目録を作成するために 遺産全体を調査する場合 |

10万円~ |

| 財産目録作成 | 2万円~ | |

| 遺産分配用口座による 各相続人への遺産分配 |

被相続人相続財産名義の通帳を作って 各相続人へ分配する場合 |

10万円~ |

| 特別代理人選任申立て | 5万円~ | |

| 不在財産管理人選任申立て | 10万円~ | |

| 遺産整理受任基本料金 | 上記個別報酬の他に別途1人当たり基本料金3万円~ | |

《参考》相続に関する税金について

相続税の相談、申告等に関する手続きは税理士が行いますが、期限が定められている為、注意が必要です。

一般的な要件を下記に記載致しますが、あくまで一般的な要件の記載です。税金に関しては、税務署または税理士にお尋ね下さい。

準確定申告とは

死亡の日を含む年の1月1日から死亡の日までに生じた所得などにつき所得税の確定申告をすることです。

相続の開始を知った日の翌日から4か月以内に行わなければなりません。

【確定申告をしなければいけない人】

- 事業所得、不動産その他賃貸収入等のある人

- 不動産等の売却収入がある人

- サラリーマンでその年中に支払われる給与等の金額が2000万円を超える人

- 2か所以上からの給与所得がある人など

※給与、年金の源泉徴収税額を過納している場合に還付を受ける為に申告することもできます。

相続税の申告

相続の開始を知った日の翌日から10か月以内に行わなければなりません。

【申告をしなければいけない人】

相続財産の課税価格が基礎控除額を超える人

基礎控除額 = 3000万円 + 600万円 × 法定相続人の数

※被相続人の生存時に、相続時精算課税制度を選択された方は、相続税額から控除しきれない相続時精算課税制度による贈与税の税額に相当する金額がある場合、この還付を受けるため相続税の申告をすることができます。

※「配偶者に対する相続税の軽減」や「小規模宅地等についての相続税の課税価格の計算の特例」等の特例を適用する場合も、その特例の適用を受ける為には相続税の申告の必要があります。

※提出先 被相続人の死亡の時における住所地の所轄税務署長

配偶者の税額の軽減

配偶者の税額の軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(1) 1億6千万円

(2) 配偶者の法定相続分相当額

この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。

小規模宅地等の課税価格の特例

一定の条件のもとに、相続税を計算する際の土地の課税価格を減額してもらえる制度です。

【適用要件】

- 相続の開始の直前において被相続人等の居住の用に供されていた宅地等または相続の開始の直前において被相続人等の事業の用に供されていた宅地等

- 相続開始後、その宅地等を継続して使用していること

- 一定限度の面積までの部分

※相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。